非农数据降温:失业率上升与时薪增速放缓

快讯摘要

"4月非农数据显示美国就业市场降温,新增就业放缓,失业率上升,时薪增长减速。市场预期美联储或于2024年降息两次,首次降息可能提前至9月,但美联储政策仍取决于未来通胀走势。"

有色金属24Q1基金持仓报告:机构高偏好配置持续加强 经济复苏+降息周期下四赛道为主线

标的池选取说明:我们以中信有色金属、申万有色金属、长江金属材料及矿业指数成分股为基准,剔除部分主营业务与有色金属关联度较低的个股(ST 鼎龙、*ST 园城、万邦德、锐新科技等),最终形成有色金属核心标的池。 基金分类说明:本模型中主动型基金选取方法为Wind 开放式+封闭式基金-股票型基金(普通股票型)+混合型基金(偏股混合型+灵活配置型);被动型基金选取方法为Wind 开放式+封闭式基金-股票型基金(被动指数型+增强指数型)+混合型基金(平衡混合型+偏债混合型);主被动基金相加即可得到权益类基金持股数据。 机构持仓偏好持续保持较高水平(主动基金超配2.21%)。美联储降息预期、经济复苏下内外需求提升、供给扰动下供需缺口拉大等多因素驱动,贵金属、工业金属等多类商品价格稳步提升,产业高景气度得到市场验证。据Wind 数据,2024Q1 主动基金有色金属板块持股占主动基金总市值比例为5.49%,较2023Q4 环比上升1.39 个百分点,超配比例为2.21%,较2023Q4 上升1.13 个百分点。同时,主动+被动基金24Q1 总体持有有色金属板块总市值达到1282.74 亿元,占基金全部持股比重达4.87%,超配比例为1.60%。 我们认为,有色金属板块2024Q1 机构持续保持2.21%的超配比例,得益于产业中长期供需格局趋势明确、美联储降息周期临近等多重因素,企业基本面中长期处于高景气状态,板块对应当前经济/国际形势具备显著比较优势。 基金细分赛道增配侧重于两条主线――1.美联储降息预期&避险属性下的贵金属板块;2.供给扰动or 需求复苏下供需缺口拉大,商品价格具备向上弹性的细分赛道,如铜、铝、锡、钨等。 个股层面看,2024Q1 主动型基金持股比例最高(持股总市值口径)的10 支股票为紫金矿业、洛阳钼业、银泰黄金、神火股份、中金黄金、山东黄金、云铝股份、中国铝业、华友钴业、中矿资源;主动型基金资金流入(加仓)前10 名的公司为紫金矿业、洛阳钼业、中金黄金、神火股份、中国铝业、金诚信、山东黄金、银泰黄金、云铝股份、中矿资源。重仓及加仓公司聚焦于具备稀缺资源属性、矿端产能持续提升、业务具备横纵向延伸的优质传统赛道龙头,或具备技术垄断实力的新材料标的。 投资建议:我们认为有色金属板块在供需格局持续向好、美联储降息周期临近、全球地缘冲突&去美元化加剧等背景下将持续成为机构配置的偏好类板块(超配代表偏好)。 同时,考虑到商品价格稳步上行,企业业绩有望实现大幅上修,在此情况下板块估值将伴随企业盈利预期上调得到有效消化。截至2024 年4 月30 日,中信、申万、长江有色金属指数PE-TTM 分别达23.02x/20.48x/19.08x,处于过去10 年来的15%-25%分位,板块持续具备较高配置价值。 核心投资/关注主线: (一) 降息预期有望重新建立,叠加地缘政治冲突下具备避险属性的贵金属板块――黄金:山东黄金、赤峰黄金、湖南黄金、银泰黄金等;白银:盛达资源、兴业银锡;(二) 经济复苏下,内外部需求共振向上,商品端价格稳步提升的细分赛道――铜:紫金矿业、西部矿业、洛阳钼业、西部矿业等;铝:云铝股份、神火股份等;(三) 具备高技术壁垒的成长属性新材料赛道及相关标的――军工新材料:华秦科技、西部材料、航亚科技、图南股份; (四) 供给端扰动逐步消退,需求端存在拐点变化的反弹型赛道(关注)――天齐锂业、赣锋锂业等。 风险提示:美国超预期加息风险,海外地缘政治风险,政策变化风险,大宗商品价格异常波动风险。 【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。

荷兰国际集团:美国通胀抑制了美联储6月降息的可能性

荷兰国际集团(ING)首席经济学家詹姆斯·奈特利James Knightley发文称,美国通胀消除了美联储6月降息的可能性,9月份可能将是放松政策的最早时机。文章如下:

美国的通货膨胀率连续第三个月保持在环比0.4%的水平,是将通货膨胀率降至同比2%目标所需要的两倍多。对美联储6月降息的预期已经崩溃,有关利率将持续更长时间的说法已经站稳脚跟,9月将是任何政策放松的最早机会。

美联储理事Cook强调在降息方面必须谨慎行事

美联储理事Lisa Cook表示,该央行在降息方面必须谨慎行事,以便为经济某些领域通胀的放缓留出更多时间。

美联储决策者在上周的会议上将利率维持在20年高位不变,维持今年降息三次预测不变的官员占微弱多数。在19位美联储官员中,9位官员预测2024年降息两次或更少,其中两人预测今年根本不会降息。

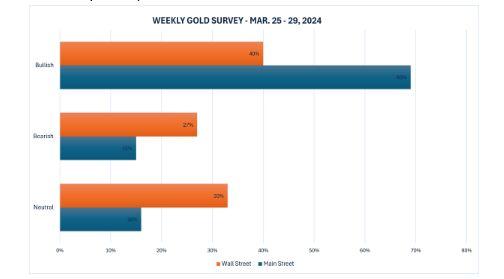

黄金调查:分析师预测交替,市场动荡中求稳

本周的黄金市场行情再次受到美联储和利率预期的影响,尽管交易者的情绪似乎随着时间而变化。在周三的FOMC会议结束后,市场立即反应美联储维持2024年三次降息预期的决定,导致美元走软,并推动黄金期货和现货价格在周四创下历史新高。

然而,美元随后大幅反弹,导致黄金价格急剧回落,这种情况持续到了周五的交易结束。

早盘:美股继续上扬科技股领涨 纳指涨逾1.3%

北京时间18日晚,美股周一早盘继续上扬,科技股领涨。英伟达即将召开GPU技术大会(GTC)。苹果希望将谷歌的Gemini AI纳入iPhone。市场关注本周的美联储货币政策会议。

开盘:美股周一高开 市场聚焦英伟达GTC大会与联储会议

北京时间18日晚,美股周一高开,科技股领涨。英伟达即将召开GPU技术大会(GTC)。苹果希望将谷歌的Gemini AI纳入iPhone。市场关注本周的美联储货币政策会议。

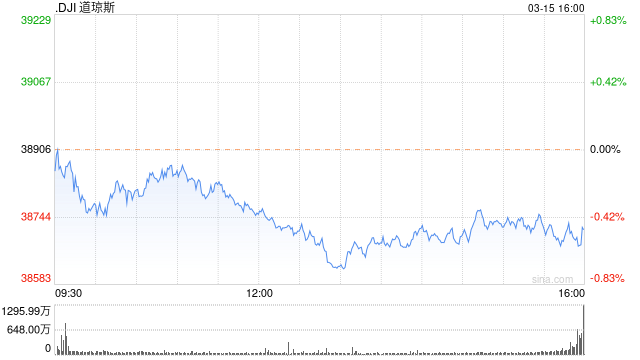

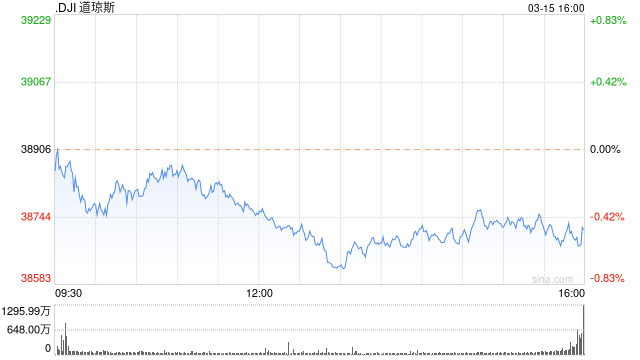

收盘:美股周五收跌科技股领跌 三大股指本周均录得跌幅

北京时间16日凌晨,美股周五收跌,三大股指本周均录得跌幅。本周CPI与PPI等数据显示美国通胀压力仍在升温,使市场减少了对美联储6月之前降息的押注。美联储将在下周召开货币政策会议。

午盘:美股维持跌势 科技股领跌

北京时间16日凌晨,美股周五午盘维持下跌,科技股领跌。投资者仍在评估本周公布的CPI与PPI等通胀数据,及其对美联储降息前景可能产生的影响。美联储将在下周召开货币政策会议。

邦达亚洲:美联储6月份降息预期降温 黄金小幅收跌

3月15日,受能源和食品价格推升,美国2月PPI超预期回温,接力CPI继续打压降息预期。作为美联储三月决议前最后一个通胀数据,2月PPI数据进一步证明通胀仍然高企,抗通胀之路崎岖,为美联储“不急于降息”的立场提供依据。3月14日周四,美国劳工部数据显示,美国2月PPI超预期升温,同比上涨1.6%,前值为1.2%,远超预期的0.9%;PPI环比加速涨0.6%,是预期值的两倍,前值0.3%。剔除食品和能源价格的核心PPI同比上升2%,持平前值,超出预期的1.9%;核心PPI环比涨0.3%,增速不及预期的0.5%,但较上月的0.2%有所加速。